Perspectives hebdomadaires

Les craintes d’un resserrement s’éloignent ?

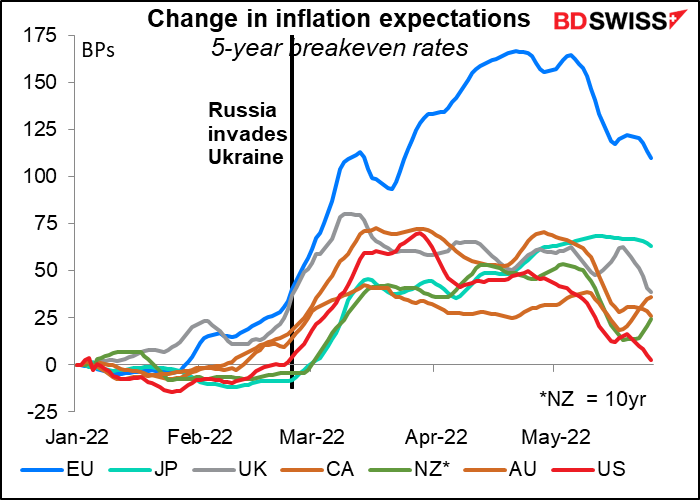

Quelque chose d’étrange a eu lieu récemment. Bien que les taux d’inflation demeurent élevés et que les anticipations d’inflation continuent d’augmenter, les anticipations de taux d’intérêt ont diminué.

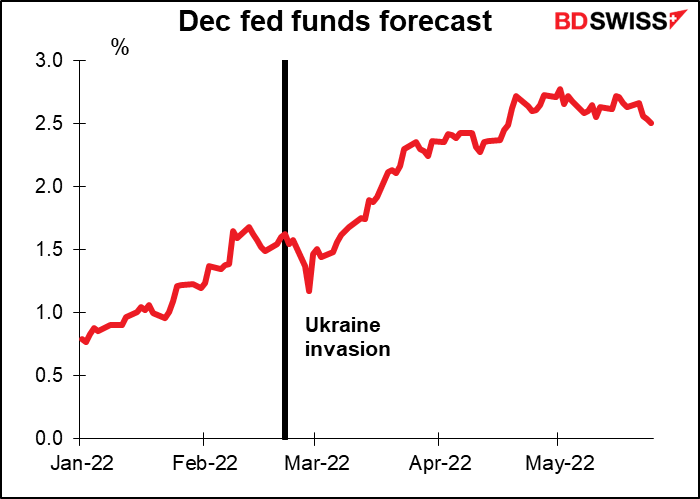

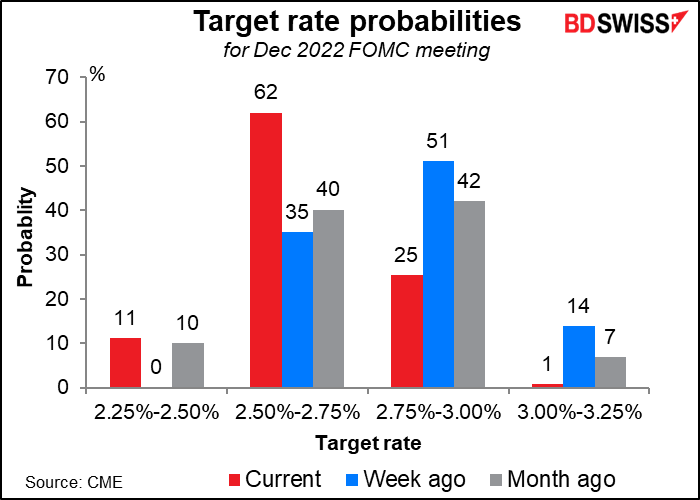

Comme d’habitude, les États-Unis sont en tête de fil. Les contrats à terme sur les fonds fédéraux de décembre affichent désormais un taux de 2,51 % lors de la réunion, en baisse de 25 pb par rapport au pic de 2,78 % atteint le 3 mai.

Le marché considère désormais 2,50 %-2,75 % comme l’objectif de fin d’année probable pour les fonds fédéraux. Cela représente une baisse de 25 pb par rapport à la semaine dernière.

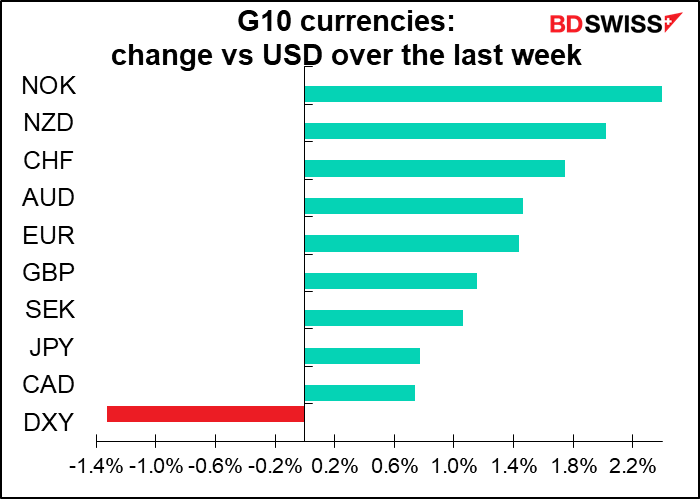

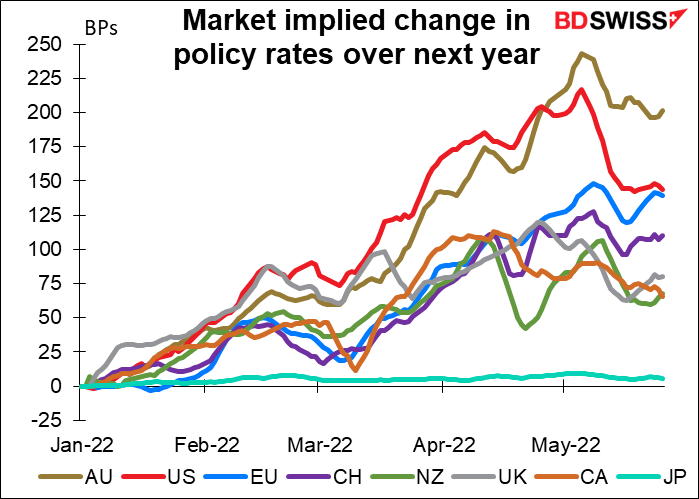

Les États-Unis ont connu le plus grand changement à ce niveau, mais le marché réévalue également les anticipations de taux pour d’autres pays.

La raison en est probablement que les investisseurs revoient à la baisse leurs anticipations d’inflation. Aux États-Unis, par exemple, le seuil nul de l’inflation sur cinq ans est revenu à son niveau du début de l’année. Les attentes à l’égard d’autres pays ont elles aussi baissé récemment.

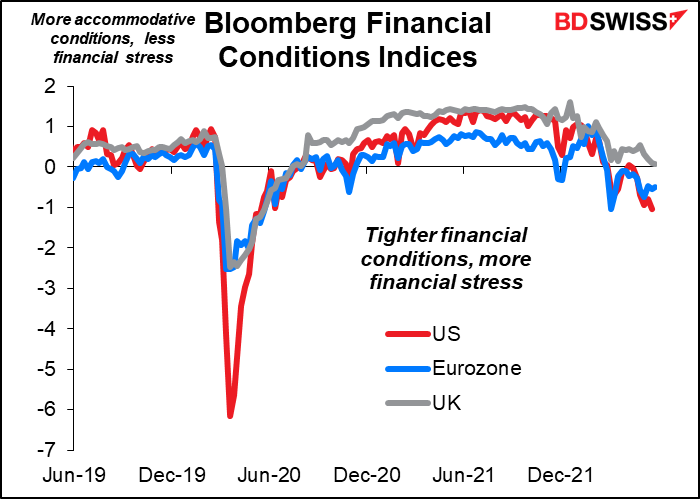

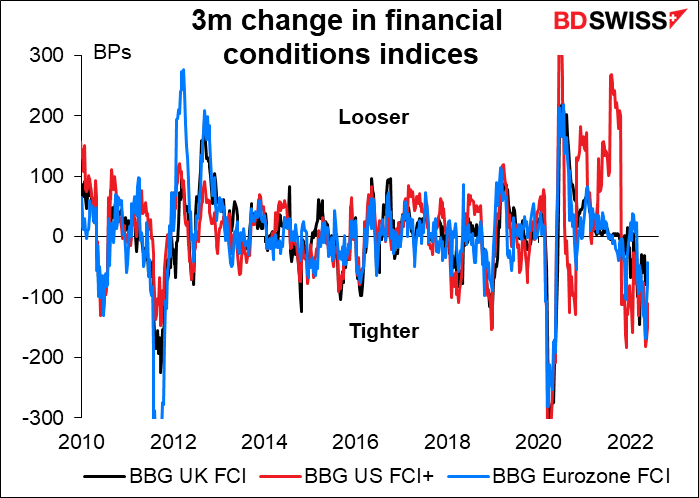

Une raison possible : le marché a fait une grande partie du travail des banques centrales. Les conditions financières se sont resserrées à mesure que les rendements obligataires augmentaient, que les cours des actions baissaient et que les écarts de crédit s’élargissaient.

Lorsque nous examinons l’évolution des indices des conditions financières (ICF) au cours des trois derniers mois, il est clair qu’il y a eu un changement spectaculaire dans les conditions financières dernièrement. Le personnel de la Fed a bien noté ce point. Dans le procès-verbal de la réunion de mai du Comité fédéral de l’open market (FOMC), le personnel a souligné que « les conditions financières, telles que mesurées par de nombreux indices, se sont resserrées de montants historiquement importants depuis le début de l’année. » Cela est vrai non seulement pour les États-Unis, mais aussi pour l’UE et le Royaume-Uni.

Le marché effectue au final une part considérable du travail des banques centrales. Par exemple, aux États-Unis, nous voyons les signes récents d’un ralentissement sur le marché du logement, car les taux hypothécaires ont augmenté de 200 pb cette année seulement ! Plus les marchés réagissent, moins la Fed et les autres banques centrales devront resserrer leur politique, et plus grandes seront les chances d’un « atterrissage en douceur ». Ce serait un dénouement heureux pour tout le monde.

La semaine prochaine : NFP, Banque du Canada, et bien d’autres indicateurs

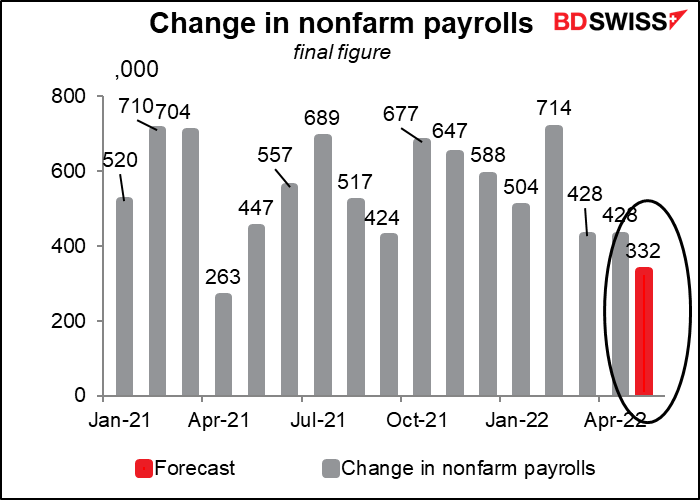

L’élément principal de cette semaine sera la publication classique de l’emploi non agricole américain. On s’attend à ce qu’il affiche une augmentation légèrement plus faible, mais toujours en bonne santé, de 332 000 personnes, comparativement à 428 000 le mois précédent. (Note : les prévisions consensuelles sont sujettes à d’importants changements à mesure que de plus en plus d’économistes envoient leurs prévisions.)

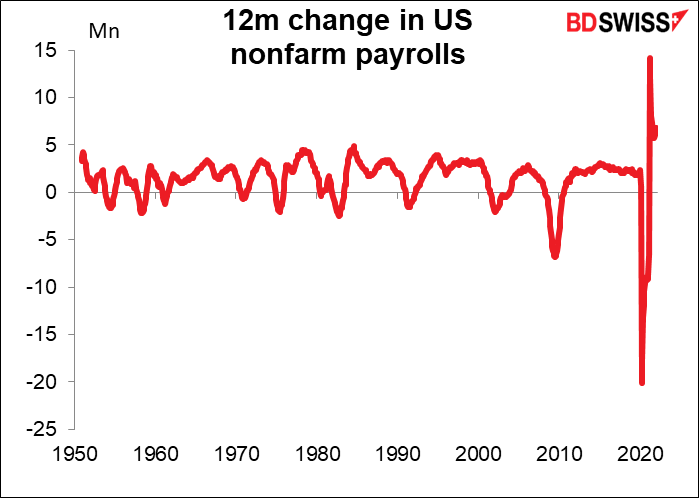

Permettez-moi de vous rappeler que le nombre d’emploi a augmenté de plus de 400 000 personnes pendant 12 mois consécutifs, la plus longue série de ce genre de l’histoire. Par ailleurs, si l’on exclut un mois où ce nombre était « seulement » de 261 000, la série remonte de trois mois supplémentaires.

En vérité, sous la présidence de Biden, nous avons vu la plus forte augmentation d’emplois jamais enregistrée dans l’histoire américaine. Mais tout ce dont les médias parlent, c’est de l’inflation, encore et toujours. En outre, lorsque le chiffre des emplois non agricoles n’atteint pas les prévisions des économistes, les journalistes le décrivent toujours comme « une déception », comme si c’était la responsabilité des données de répondre aux attentes des économistes au lieu de la responsabilité des économistes de prévoir les données avec précision (ce que nous savons tous est impossible, mais c’est toujours la même chose).

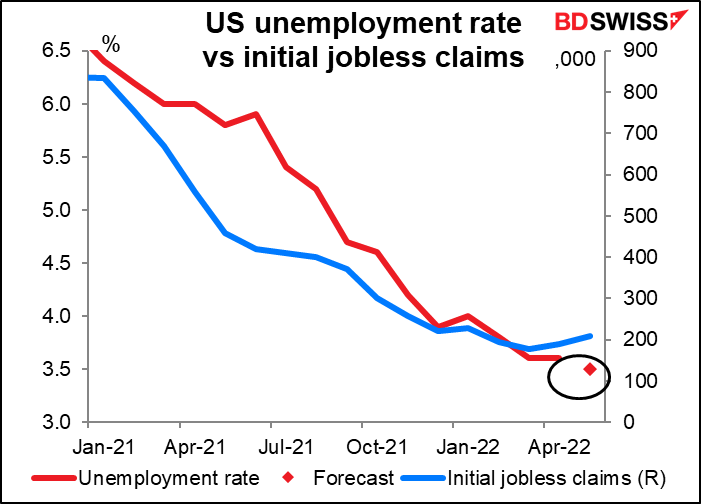

Le taux de chômage devrait se maintenir à 3,5 %, soit le taux le plus bas depuis une cinquantaine d’années. Le risque est toutefois à la hausse, si ce n’est pour le mois de mai, au moins pour le mois de juin, alors que les demandes initiales d’inscription au chômage recommencent à augmenter.

Bien sûr, comme d’habitude, les gens se tourneront vers le rapport de l’ADP pour avoir un idée des emplois non agricoles, même si les deux chiffres ne sont que rarement corrélés. Cette semaine, le rapport de l’ADP sera publié jeudi, et non vendredi, en raison du congé du Memorial Day aux États-Unis lundi.

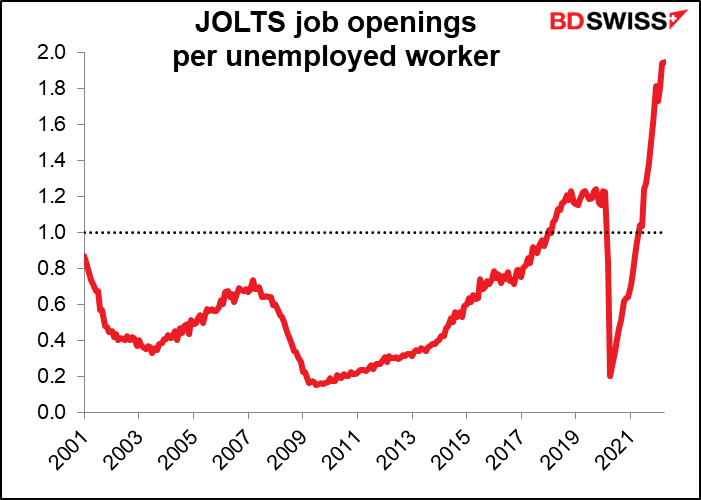

L’enquête sur les offres d’emploi et le roulement de la main-d, œuvre (JOLTS) pour avril sortira deux jours avant l’emploi non agricole. Il n’y a pas encore de prévisions. Le nombre de chômeurs était à peu près le même en avril qu’en mars, donc si le nombre de postes vacants reste autour du niveau record atteint en mars, alors le nombre de postes vacants par chômeur resterait proche du niveau record de 1,94 de ce mois. Imaginez : il y a presque deux offres d’emploi pour chaque personne inscrite au chômage !¨ C’est ce que voulait dire le président de la Fed, Jerome Powell, lorsqu’il a déclaré que le marché du travail américain était « historiquement tendu ». Habituellement, il y a moins d’un emploi disponible (données disponibles en 2001).

Le rapport JOLTS n’attire peut-être pas beaucoup l’attention des marchés, mais il attire l’attention du FOMC. Par exemple, le procès-verbal de la réunion de mai précisait que

[les participants]ont observé que divers indicateurs indiquaient un marché du travail très tendu. La croissance de l’emploi s’est poursuivie à un rythme soutenu, le taux de chômage est tombé à son plus bas niveau depuis près de 50 ans, les départs et les offres d’emploi sont demeurés extrêmement élevés, et les salaires nominaux ont continué d’augmenter rapidement… Plusieurs participants ont évoqué la possibilité que, compte tenu du rapport exceptionnellement élevé entre les postes vacants et les demandeurs d’emploi, une modération de la demande de main-d, œuvre puisse contribuer à réduire les postes vacants et les pressions salariales sans avoir d’effets significatifs sur le taux de chômage. (Caractères gras ajoutés)

Parmi les autres principaux indicateurs américains publiés au cours de la semaine figurent l’indice du sentiment des consommateurs du Conference Board (mardi), les indices de l’ISM (manufacturier mercredi, des services vendredi), le Beige Book (mercredi) et les commandes d’usine (jeudi).

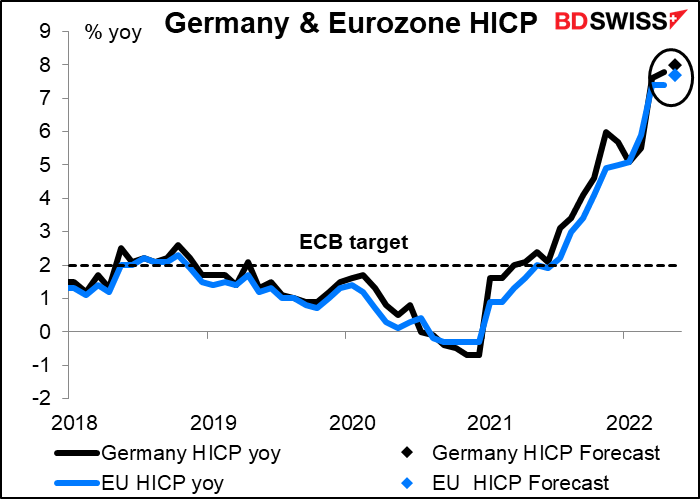

Dans la zone euro, nous avons l’indice allemand des prix à la consommation (IPC) (lundi) et le chômage (mardi), suivis un jour plus tard par les versions européennes de ces indicateurs. Également l’IPC suisse (jeudi) et les ventes au détail à l’échelle de l’UE (vendredi).

Dans ces pays, les IPC sont les plus importants. Les IPC allemands et de la zone euro devraient afficher une hausse de l’inflation de 20 points de base, à 8,0 % et 7,7 %, respectivement. Cela ne fera que conforter la conviction des membres du Conseil des gouverneurs de la Banque centrale européenne (BCE) qu’ils doivent commencer à relever les taux dès que possible. Pour le moment, une hausse de 25 pb semble faire l’unanimité, mais une nouvelle hausse de l’inflation pourrait convaincre davantage de membres qu’une hausse de 50 pb est justifiée. Cela pourrait être positif pour l’EUR.

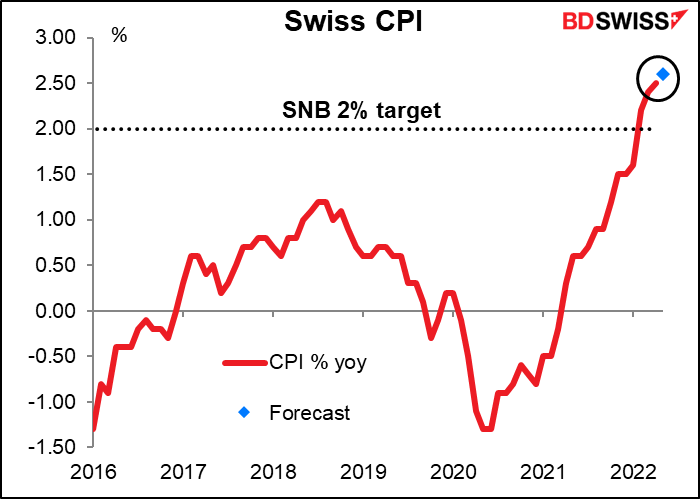

La Suisse devrait également assister à une nouvelle hausse de l’inflation, ce qui pourrait ajouter à la spéculation selon laquelle la Banque nationale suisse (BNS) suivra la hausse des taux de la BCE le plus tôt possible. CHF+

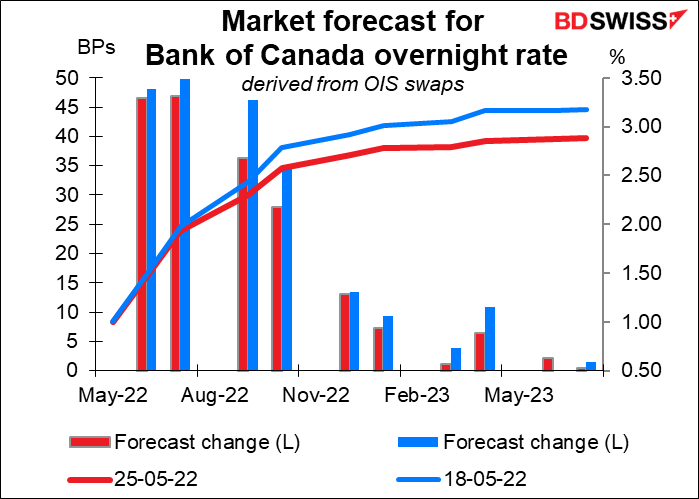

La seule grande réunion de la banque centrale au cours de la semaine est celle de la Banque du Canada. Le marché s’attend à une hausse de 50 pb de sa part, mais avec un peu moins de conviction qu’il y a une semaine.

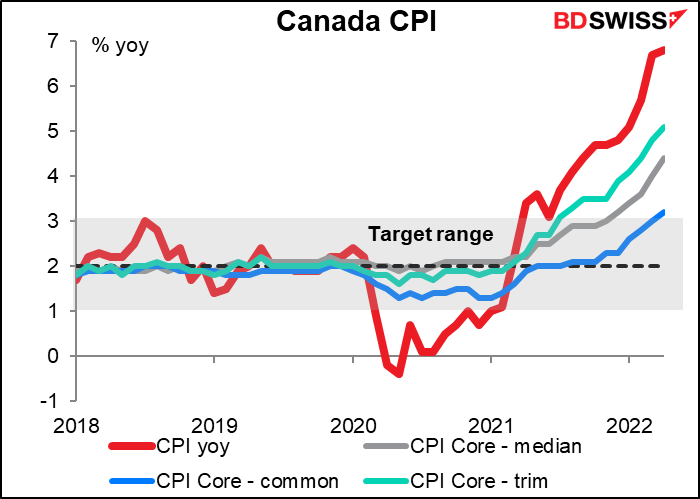

L’inflation au Canada demeure bien supérieure à la cible et le marché du travail est historiquement tendu. Depuis la dernière réunion de la Banque du Canada, le 13 avril, elle a reçu deux mois de données supplémentaires sur l’inflation. L’inflation a continué d’augmenter au point que non seulement le chiffre global, mais même les trois mesures « de base », dépassent leur fourchette cible de 1 à 3 %.

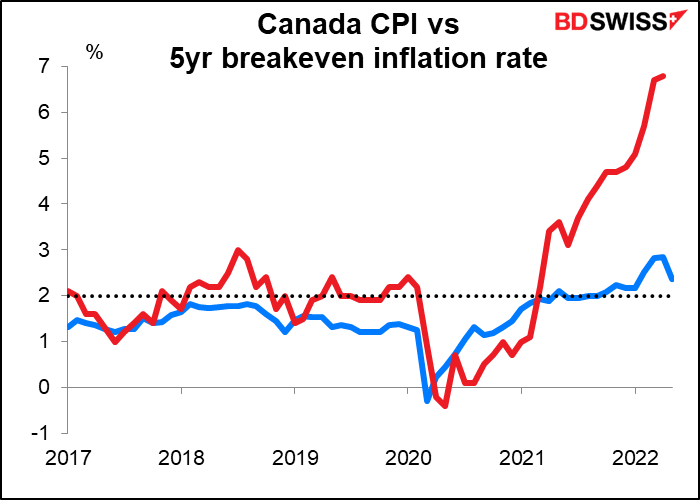

Également, les anticipations d’inflation ont dépassé leur objectif de 2 %, bien qu’elles aient considérablement baissé au cours du dernier mois – c’est peut-être la raison pour laquelle les anticipations de taux ont également quelque peu baissé. En avril, la Banque a déclaré : « Il existe un risque croissant que les anticipations d’une inflation élevée s’enracinent. La Banque utilisera ses outils de politique monétaire pour ramener l’inflation à son objectif et maintenir les anticipations d’inflation bien ancrées. »

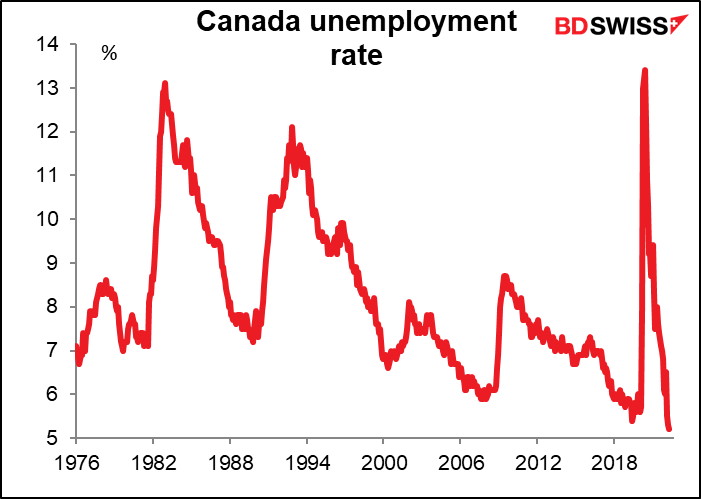

Dans le même temps, le taux de chômage a atteint un niveau record. La croissance de l’emploi ralentit parce qu’il n’y a pas assez de personnes qui ont besoin d’emplois ! Il n’est pas étonnant que la Banque ait déclaré en avril que « l’économie passant à une demande excédentaire et l’inflation persistant bien au-dessus de l’objectif, le Conseil des gouverneurs estime que les taux d’intérêt devront encore augmenter ».

Je pense que cette réunion ressemblera beaucoup à la réunion de la Reserve Bank of New Zealand de la semaine dernière, où l’action politique n’était pas mise en doute et où l’accent était plutôt mis sur les perspectives de hausses de taux futures. À cet égard, je pense qu’il y a une possibilité que la Banque du Canada surprenne à la hausse. Cela dit, il n’y aura pas de nouveau rapport sur la politique monétaire ni de conférence de presse après la réunion. Il y aura cependant un rapport de progrès économique par le gouvernement adjoint. Paul Beaudry le lendemain – cela pourrait être l’occasion d’effrayer un peu les marchés.

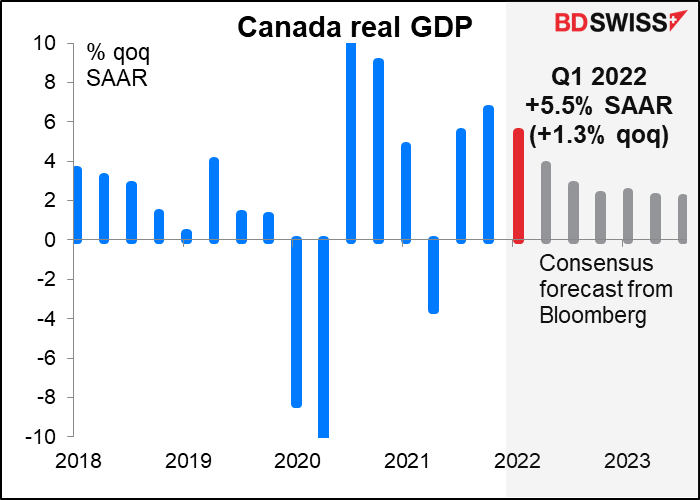

La veille de la réunion de la Banque du Canada, le Canada annoncera ses chiffres du PIB de mars et du premier trimestre. Au premier trimestre, le PIB devrait augmenter de 5,5 % en glissement trimestriel désaisonnalisé par rapport au taux de 3,0 % prévu par la Banque du Canada dans son rapport sur la politique monétaire du mois d’avril. Un résultat comme celui-ci peut cimenter l’idée d’une réunion plus agressive de la Banque du Canada le lendemain et renforcer le CAD.

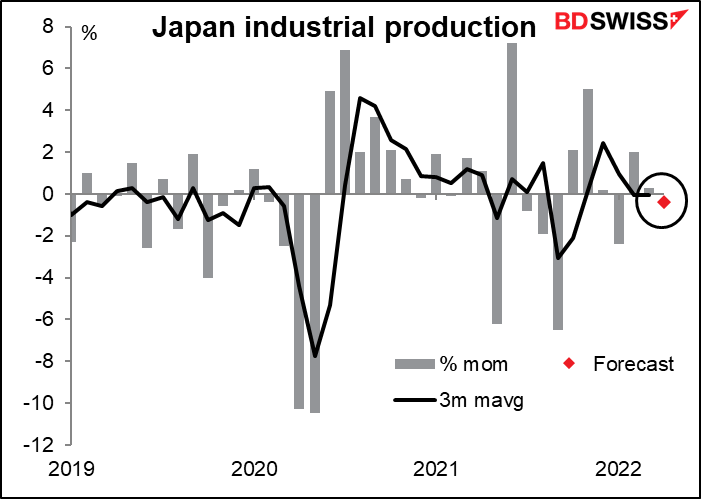

Comme c’est la dernière semaine du mois, il y a plusieurs indicateurs japonais, principalement le mardi, lorsque le gouvernement publie le taux de chômage, la production industrielle et les ventes au détail. (La base monétaire sera publiée jeudi, mais personne ne s’en soucie vraiment, n’est-ce pas ?)

Dans ce domaine, la production industrielle est probablement la statistique la plus importante. On s’attend à une baisse mensuelle. La tendance – la moyenne mobile sur six mois – n’est pas du tout à la hausse. C’est plutôt pathétique.

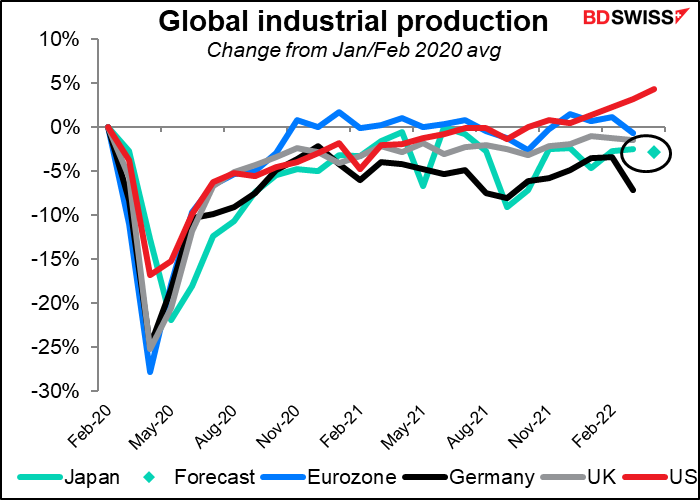

La reprise industrielle du Japon a pris du retard par rapport à celle des États-Unis et de la zone euro, mais a (jusqu’à présent) battu celle de l’Allemagne, une autre économie axée sur les exportations.

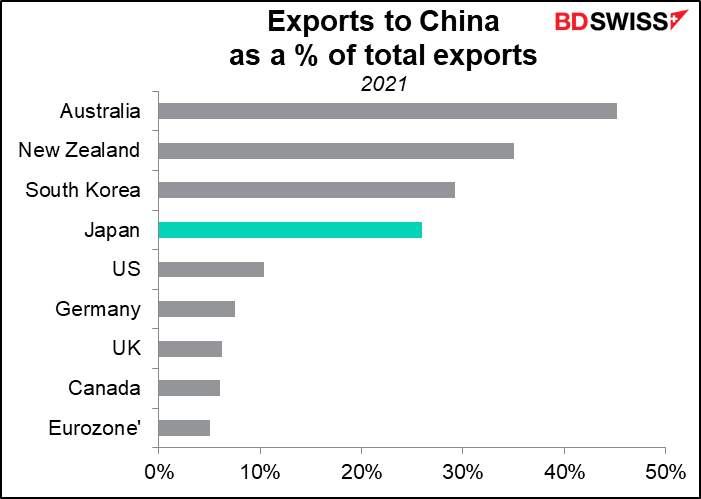

La récente croissance atone en Chine, qui absorbe 26 % des exportations du pays, ne fera rien pour aider le Japon. Le Premier ministre chinois Li Keqiang a donné mercredi une analyse relativement sombre de l’économie chinoise. Il a déclaré que l’économie pourrait avoir du mal à afficher une croissance positive au cours du trimestre en cours, contrairement à leur objectif de 5,5 % de croissance du PIB pour l’année. C’est un gros point négatif pour le Japon.

Pour le marché des changes, la faible croissance de la production industrielle japonaise suggère que la Banque du Japon restera probablement concentrée sur le soutien de l’économie plutôt que de faire face à une inflation qui vient à peine de dépasser l’objectif de 2 %. Cela me semble être une recette assurée pour un yen faible.

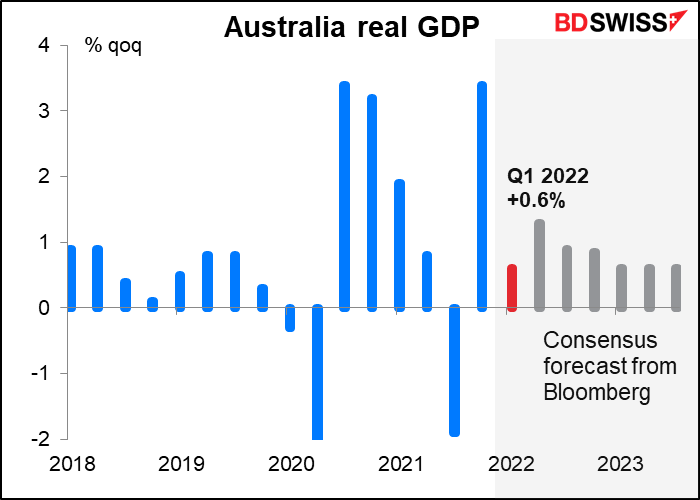

C’est aussi une grande semaine pour les indicateurs australiens. Ils comprennent notamment la balance courante, le crédit au secteur privé et les autorisations de construire (mardi)’ le PIB (mercredi) et la balance commerciale (jeudi).

Le PIB est bien sûr le plus important d’entre eux. On s’attend à ce qu’il soit un peu à la traîne, suite à la vague omicron et aux graves inondations dans certaines parties du pays. Il ne sera donc probablement pas considéré comme un précurseur d’une croissance plus faible pour 2022 dans son ensemble.

Le marché se concentrera sur les différents indicateurs de salaires et de prix dans le rapport. Le gouverneur Lowe de la Reserve Bank of Australia (RBA) A spécifiquement mis en évidence la mesure des coûts de main-d, œuvre dans les comptes nationaux lors de sa conférence de presse à la suite de la hausse des taux en mai. (« C’est donc un message très clair qui passe par tous ces canaux que les coûts de main-d, œuvre évoluent. Je pense qu’avec le temps, nous verrons cela à la fois dans l’indice des prix salariaux et dans la mesure du coût de la main-d, œuvre dans les comptes nationaux. ») L’indice des prix des salaires n’a progressé que de 0,7% en glissement trimestriel au T1 (contre +0,8 % attendu). Un signal plus fort de la part des comptes nationaux pourrait booster l’argument en faveur d’une hausse de 40 pb du taux directeur de la RBA lors de sa réunion du 7 juin, comme le marché l’avait anticipé jusqu’à récemment (maintenant ramené à 30 pb). Ce serait probablement positif pour l’AUD.

Un pays important est absent de cet article : la Grande-Bretagne. Les approbations hypothécaires (mardi) sont le seul indicateur économique majeur attendu, qui n’est cependant pas si important. Au lieu de cela, la politique restera probablement l’objectif principal en Grande-Bretagne alors que le premier ministre Boris Johnson lutte contre les effets du rapport de Sue Gray sur le Partygate, comme on l’appelle. De même, le brouhaha autour du Protocole d’Irlande du Nord n’est toujours pas résolu et pourrait devenir un point d’attention central.

Enfin, une réunion régulière des ministres de l’OPEP+ aura lieu jeudi. Comme d’habitude, ils voteront probablement pour augmenter la production de quelque 430 000 barils par jour (b/j). Cependant, et comme toujours là encore, ils ne seront probablement pas en mesure de livrer cette augmentation, car un grand nombre de ses membres sont déjà à pleine capacité de toute façon. Il devrait donc s’agir plus ou moins d’un non-événement pour les marchés.